Gazdasági

válság III.

Hiperinflációval a világkormányért BIS módra

Forrás: The

Daily Bell

„A Nemzetközi Fizetések Bankja (BIS) burkoltan jóváhagyta, hogy a világ legnagyobb központi bankjai könnyítsenek a bankok likviditási helyzetén. „A bankközi piacok beragadása a legfontosabb valutákban, mint ahogyan az a közelmúltban kialakult válság során is történt, szükségessé teheti, hogy a központi bankok hivatalosan és rugalmas formában biztosítsák a szükséges likviditást,” jelent meg a BIS negyedévente kiadott jelentésében.”

A BIS épülete Bázelban

Magyarul:

Gerjesszük az inflációt és minden rendben lesz.

Sokszor

beszéltünk arról, hogy a hatalmi elit a Nagy Gazdasági

Világválsághoz hasonló válságot akar, hogy ezen keresztül

elérje igazi célját, a világkormány megalakulását. A fenti

cikk ugyanezt az alaptételt erősíti.

Tehát

a BIS jóváhagyja az összehangolt enyhítést. Ennél azonban

többet tesz: „A bankközi piacok beragadása a legfontosabb

valutákban, mint ahogyan az a közelmúltban kialakult válság

során is történt, szükségessé teheti, hogy a központi bankok

hivatalosan és rugalmas formában biztosítsák a szükséges

likviditást.”

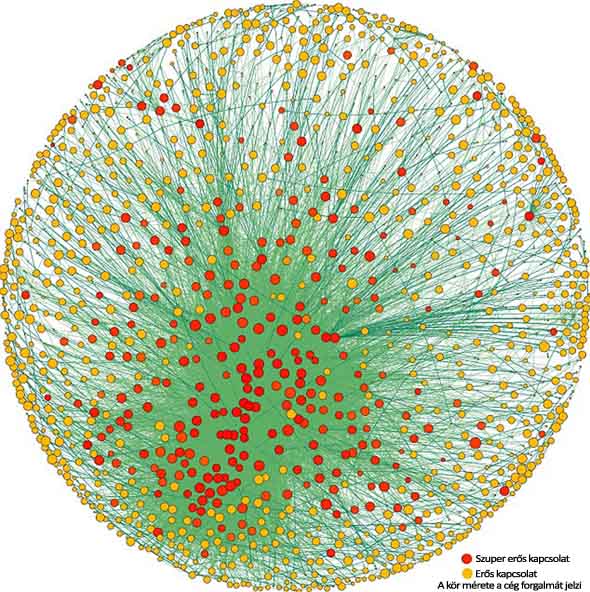

Gondoljunk

bele: A BIS, akármi

is legyen igazi szerepe a

globális piacon, azt akarja, hogy a bankok sok pénzt

nyomtassanak. A

BIS, a központi bankok központi bankja,

nemcsak egy aprócska kereskedőház. A BIS a leghatalmasabb (és

legkevésbé ismert) globális üzleti szervezet ma a világon. Sok

titok veszi körül, működésének mikéntjeiről csak kevesen

tudnak.

Természetesen

annakidején, 1930-ban valaki létrehozta, és azóta az a valaki

vagy valakik legalább 200 másik jegybankot, vagy más néven

központi bankot hoztak létre szerte a világon, amelyek szinte

egytől egyig a BIS felé tartoznak számadással.

Ki

volt az és hogyan történt? Fogalmunk sincs.

Ki

mondja meg egy államfőnek, hogy alakítson központi bankot? Nem

tudjuk. Valaki tudja esetleg?

Miért van

ma Líbiának,

Afganisztánnak és Iraknak központi bankja, amikor korábban nem

volt? Legalábbis nem olyan formában, mint most. Olvasott valaki a

megalakulásukról?

Ez

a mindent romba döntő pénzrendszer nem egy fa vagy bokor. Nem

magától nőtt fölénk és nem természetes úton jött létre. Azt

is meg merjük kockáztatni, hogy azok, akik létrehozták tudták

mit csinálnak.

Az

elit úgy tesz, mint aki nem tud semmit. Kognitív disszonanciát

hoznak létre, mert tudják, hogy az emberek nem szeretik, ha valami

ellentmond korábbi elképzeléseiknek. Ha ma megkérdezünk egy

átlagembert az utcán arról, hogy vajon a hatalmi elit gazdasági

világválságot akar-e előidézni, esetleg hiperinflációt

gerjeszteni, valószínűleg megkapnánk az „Ezt meg honnan

szalajtották?” pillantást.

Pedig

nem őrültség. Az Európai Unió és az euró egy egész európai

generációt zúz porrá. Kína zuhanóban, az Egyesült Államok

pedig még a 2000 egynéhányban elindult válságból sem lábalt ki

és nem is fog a közeljövőben.

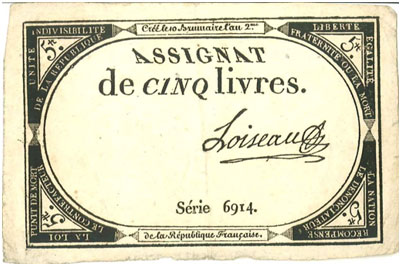

A

monetáris katasztrófa a fiat pénz monopóliumból ered. A várható

dollár expanzió a II. Világháborút követően életbe léptetett

rendszer egyenes következménye.

Nem

nehéz átlátni, hogy mi történik, ha az ember egy időre leveszi

a hangot a fővonalas média csatornáiról. Elemezzük azt, ami VAN

és azt, amit JAVASOLNAK és minden világos lesz.

A

Daily Bell (az eredeti cikk publikálója) azért képes immár négy

éve pontos képet festeni a piaci helyzetről, mert arról ír, ami

történik, nem arról, amit a fővonalas média mond.

Amerikán, és bizonyos mértékig az egész nyugaton, egy pénzügyi hurrikán vonul át. Óriási tévedés lenne ezt hullámvölgynek nevezni. Az ehhez hasonló események időszakosan történnek, az utolsó ilyen periódus, ami a mostanihoz képest csak apró viharnak nevezhető, a 70-es években volt.

A nyugati valutákat már most is megfolytja az infláció, amit lassan hiperinflációnak is nevezhetünk. A dollár zuhanását késlelteti az a tény, hogy a világ többi központi bankja a gyenge dollárhoz igazítja saját valutáját.

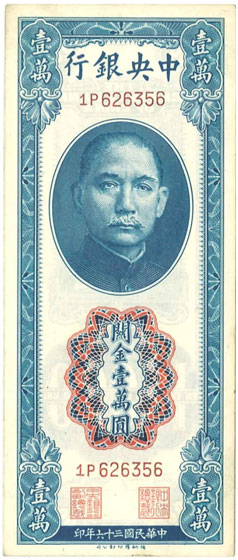

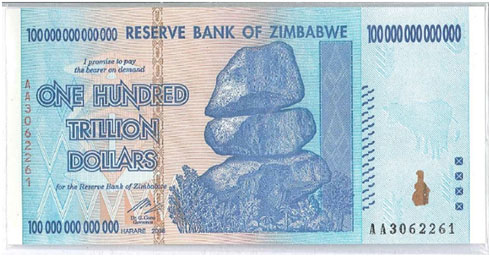

Murray Rothbard a következőképpen ír a hiperinflációról: „A hiperinfláció rosszabb, mint egy válság, mert elpusztítja az ország valutáját, ami a gazdaság lételeme. Elpusztítja a középosztályt és valamennyi fix jövedelemből élő osztályt, megfékezhetetlen káoszt teremtve. Ami pedig a legrosszabb, óriási munkanélküliséget teremt és rontja az életkörülményeket, hiszen az emberek úgy érzik, már dolgozni sem érdemes, ha egyáltalán találnak munkát, hiszen akármennyit is keresnek, az egy óra alatt elértéktelenedik.”

Valami

ilyesmire gondolhatott a BIS is. Ezt a sorsot szánják nekünk azok,

akik szeretnének megszabadulni a középosztálytól, hogy

létrehozhassák a világkormányt. A káoszból rend taktika

klasszikus példája. Figyeljük azt, ami történik, ne azt, amit

mondanak!

A

BIS inflációt akar és burkoltan jóváhagyja az

inflációgerjesztést, ami közvetlenül a jelenlegi pénzrendszer

bukását eredményezi. Végül is az „ő” rendszerük. Ők

hozták létre. Nézték, amint felemelkedik és elbukik. Előre

tudták, hogy a vége a piac zsugorodása és esetleg a hiperinfláció

lesz.

A

zsugorodás, a válság kezdeti szakasza, már végbement. A legjobb

az lenne, ha az elit veszni hagyná a zuhanó piacokat, hogy minél

gyorsabban megtörténjen a földet érés. Valószínűleg nem ezt a

forgatókönyvet választják. Ehelyett óriási központi banki

inflációra készülnek az egész világon. Ez a fenti Market Watch

cikk legfőbb üzenete a mi megítélésünk szerint.

A

BIS ezzel politikailag korrekt módon azt mondja, hogy a jelenlegi

nyomor és kétségbeesés nem elég mély. A szenvedés mértéke

kevés. Az új világrend csak a tömegek sírján születhet meg és

egyedül a hiperinfláció (és/vagy a háború) képes a kívánt

mértékű káoszt előidézni.

Az euró hanyatlása egy hosszú távú világuralmi terv része

Forrás: Global

Research

Az

európai vezetők erőfeszítései, ennek a rengeteg egymástól

annyira különböző országnak a beleerőltetésére egy merev

pénzügyi ketrecbe, eleve kudarcra van ítélve. Ez azonban a

globális világvaluta bevezetésére kialakított hosszú távú

terv része, ami semmi egyébre nem jó, minthogy még több nyomort

hozzon a hétköznapi embernek.

Az

európai vezetők erőfeszítései, ennek a rengeteg egymástól

annyira különböző országnak a beleerőltetésére egy merev

pénzügyi ketrecbe, eleve kudarcra van ítélve. Ez azonban a

globális világvaluta bevezetésére kialakított hosszú távú

terv része, ami semmi egyébre nem jó, minthogy még több nyomort

hozzon a hétköznapi embernek.

Egyre

többen gondolkoznak el azon, hogy „Vajon hová tették az

európaiak az eszüket, amikor elfogadták az egységes európai

valutát?”

Prokrusztész a

görög mitológiában Poszeidón fia volt, aki áldozatait

az ágyába fektette, és megkínozta: Ha áldozata nagytermetű volt

és kilógott az ágyból, akkor levágott belőle, hogy éppen

beleférjen. Ha alacsony volt, akkor addig nyújtotta, míg az ággyal

azonos hosszúságú nem lett.

A

„mindenkinek egyméret” ókori története úgy tűnik visszatért

a XXI. században, ahol az európaiakat sikerült rávenni, hogy

magukra vállalják ezt az égbekiáltóan ellentmondásos

koncepciót, amit ma eurónak hívunk.

A

franciák és németek által kitalált, az angolok által

bojkottált, a svájciak által lenézett, a németek által kezelt

és a többiek által elfogadott közös valuta nem más, mint a

boldog tudatlanság mintaképe, ami most végre ledobta álarcát,

hogy mindenki megláthassa ocsmány képét: egy lehetetlen

mechanizmust, ami kizárólag az elit bankároknak kedvez, minden

dolgozónak pedig nagyon rossz.

Ez

az álarc egészen mostanáig képes volt elfedni az óriási és

szinte mindenre kiterjedő ellentmondásokat: a 17 eurózóna

tagállam relatív méretét, erősségeit, profilját, életstílusát,

történelmét, gazdasági tulajdonságait, munkaügyi politikáját,

nyugdíjrendszerét, iparát, emberi és természeti erőforrásait,

Németországgal és Franciaországgal az egyik, Görögországgal,

Portugáliával és Írországgal a másik oldalon.

Nem

először mondjuk, hogy az euró szavatossági ideje hamarosan lejár.

A 10 évvel ezelőtti születésekor segédkező eurokraták talán

kicsit hosszabb életet reméltek számára, esetleg abban bíztak,

hogy megéri a felnőttkort. Azt azonban a kezdetektől tudták, hogy

egyszer meg kell halnia, hiszen éppen ecélból hozták létre.

Az

euró ugyanis nem a végcél, hanem egy átmenet, mondhatni híd a

sokkal ambiciózusabb globális valutához, amit a hatalmi elit által

irányított globális központi bank hivatott majd kiadni, amikor

eljön az ideje.

A

probléma, amivel szembenézünk, hogy a 2008-ban Európát ért

pénzügyi hullámverés mára egy igazi pénzügyi cunamivá dagadt,

ami az egész euró rendszert elsöpörheti és ez még csak a bajok

kezdete.

A

mai euró probléma a különböző szuverén gondok egyik variánsa,

mivel amikor egy ország vezetői úgy döntenek, hogy felelőtlenül

átengedik országuk szuverenitását vagy annak egy részét, legyen

az monetáris, politikai, pénzügyi, gazdasági, igazságügyi vagy

katonai, jobban teszik, ha átgondolják, mit tesznek, és mik

lehetnek tetteik közép és hosszú távú következményei.

A

nemzeti szuverenitás átengedése azt jelenti, hogy valaki más,

valahol máshol hozza majd meg az országra vonatkozó döntéseket

más emberek érdekei alapján. Amíg az érdekek egyeznek nincs

gond, de amint a felek érdekei eltérnek egymástól hatalmi harc

alakul ki. A hatalmi harcokban pedig egyetlen közös tényező van

minden esetben: az erősebb győz.

Az

eurózónában óriási hatalmi harc alakult ki. Vajon ki fog győzni?

Ki fogja ráerőltetni a követendő politikát a másikra?

Németország Görögországra vagy fordítva? Franciaország

Portugáliára vagy fordítva? Nagy-Britannia vagy Spanyolország?

Németország vagy Olaszország?

Ez

pedig csupán a nyilvánosság számára is látható frontvonal. Ott

van még az árnyaltabb, kevesebb médiafigyelmet kapó magánfront,

ahol az igazi globális hatalmi döntések születnek.

Olaszország

új miniszterelnöke, Mario Monti vajon az olasz nép érdekei

szerint hozza majd döntéseit vagy az Európában egyébként is

általa elnökölt Trilaterális Bizottságban ülő mega-bankároknak

engedelmeskedik? Ugyanezt a kérdést feltehetjük az új görög

miniszterelnök, Lucas Papademos esetében is, aki szintén tagja a

Trilaterális Bizottságnak. De akkor már ne hagyjuk ki a többi EU

kormányt sem, ahol az igazi hatalom szintén a Trilaterális

Bizottsági, Bilderberg, Világgazdasági Fórum és Chatham House

tag bankárok, iparmágnások és médiacárok kezében van.

A

globális elit mindent megtesz annak érdekében, hogy az euró minél

tovább megmaradhasson a majdani világvaluta féle vezető úton,

ami előbb-utóbb az euró és a dollár helyébe lép. Ehhez

hozzátartozik mindkét valuta irányított összeomlása is,

miközben teljes erővel épül a „globális dollár” vagy valami

hasonló új ellentmondásos pénznem irányába vezető sárgaköves

út.

Az

amerikai dollár összeomlását nem lesz nehéz kivitelezni: nem

kell hozzá egyéb, mint felszólítani a fővonalas médiát, hogy

kihirdesse a dollár hiperinflációját és a király meztelenségét

mindenki beismeri.

Vajon

itt tartunk már? Talán még nem. Abban biztosak lehetünk, hogy

addig lesz még néhány mentőintézkedés, egy-két pénzügyi

kemoterápia az euró és a bankok megmentése érdekében, bár

láthattuk, hogy egyiket sem lehet megmenteni, csak inkább valahogy

mesterségesen életben tartani.

Kérdésem

tehát a görögök, olaszok, spanyolok, portugálok, írek, de még

a franciák és a németek számára is a következő:

Engedelmeskedtek Prokrusztész felszólításának és

lefekszetek Brüsszelben felállított ágyára?

Kínai zuhanás?

Forrás: The

Daily Bell

Durran a kínai ingatlanpiaci lufi – Jó vagy rossz fejlemény? A Gazdasági Együttműködési és Fejlesztési Szervezet (OECD) legutóbbi összefoglalója szerint Kína ingatlanpiaci fluktuációja óriási veszélyt jelent az ország jövő évi növekedése szempontjából. 2012-ben Kína növekedése az idei 9,3%-ról az előrejelzések szerint 8,5%-ra esik vissza. A közepes méretű városokban található ingatlanok átlagárának esése mellett, egyes szakértők szerint az ingatlanpiaci lufi kidurranni készül.

Ez

elit üzenete a társadalom számára:Kínának

vannak problémái, de biztos, hogy finoman fog földet érni. Kína

óriási hatalom, az Isten is a világ vezetésére teremtette.

Ez

elit üzenete a társadalom számára:Kínának

vannak problémái, de biztos, hogy finoman fog földet érni. Kína

óriási hatalom, az Isten is a világ vezetésére teremtette.

Természetesen

nem vesszük be az üzenet. Az Európában kialakult káosz közepette

a fővonalas média javarészt hallgat Kínáról. Szerintem, ha egy

átlagembert megkérdezünk, mi a véleménye Kínáról valami

olyasmit kapunk válaszként, hogy „ez a hatalmas ázsiai ország

vezeti majd be az emberiséget a XXI. századba.” Legalábbis

valami ilyesmit hallott.

A

hatalmi elit mémjeinek megfigyelőjeként

úgy gondoljuk ez csak amolyan elitista taktika. A Szovjetunió

antitézise nélkül az elit legfontosabb üzenete mostanában nem

jut át olyan hatékonyan az emberekhez.

A

nagy arab-keresztény konfliktus sem váltotta be a hozzá fűzött

reményeket és ma már sem Oroszország sem Kína nem képes elég

félelmet kelteni az emberekben. Legalábbis nem annyit, mint a volt

Szovjetunió.

A

világuralomra törő hatalmi elitnek szüksége van valamilyen

„szintézisre” ahhoz, hogy a földön élő több milliárd

embert a kívánt irányba terelje. Feszültség nélkül nincs

manipuláció. Most úgy tűnik egy kicsit leragadtak.

Úgy

gondoljuk, ezért hallgatnak mostanában a szerintünk leköszönőben

lévő Kínával kapcsolatban. A fővonalas médiának nem szabad

erről említést tennie, legalábbis erre lehet következtetni, vagy

maximum finom földet érésről beszélhetnek, ha már muszáj

felhozni a témát. Ezzel szemben szerintünk a földet érés egy

cseppet sem lesz finom.

Hogyan

érhet földet finoman 1,3 milliárd ember, amikor Kína gazdasága

elvileg 25 éve 12%-os növekedést produkált minden évben?

A

kínai nagyvárosok ingatlanainak kihasználtsága 75-80, sőt néhol

mindössze 65% mostanában, főleg az üzleti projektek esetében. Az

épületek minősége pedig hitvány. Kína nemcsak üres, hanem üres

és rossz minőségű városokat épített.

A repülőterek tetőszerkezetét egy erősebb szél lefújja. A

vonatok összeütköznek, a felüljárók leszakadnak. Az üres

belvárosi negyedeket megeszi a penész.

Eltúloznánk

a helyzetet? Mi áll a fent idézett videóban? „Durran a kínai

ingatlanpiaci lufi.” Pont ez a lényeg. A kínai ingatlanpiaci lufi

már az év első felében kidurrant és az első statisztikák most

kezdenek napvilágot látni.

Persze

a kínai statisztikáknak nehéz hinni, de az azért nyilvánvaló,

hogy lufival állunk szemben. Márpedig ha ez a lufi durran, jobb

arrébb állni.

Nem

is olyan régen azt írtuk, hogy ez „legfontosabb történet a

világon.” A kijelentés még most is megállja a helyét, hiszen

Kína a háromlábú világgazdaság harmadik lába. Az amerikai láb

megrepedt. Az európai láb kicsavarodott. Mi történik, ha a kínai

láb darabokra törik? Mondjuk gazdasági világválság?

Néhány

további szemelvény a Forbidden China videójából:

Li

Kegiang, az ingatlanpiac szabályozásáért felelős kínai

miniszterelnök-helyettes, november 25-én azt nyilatkozta, hogy Kína

ingatlanpiaca kritikus állapotban van.

Az ingatlan adásvételek számának csökkenése ellenére a kormány

tovább kívánja lassítani a lakáspiacot.

A

New York Times cikke szerint Sanghajban a luxusingatlanok egy hatoda,

Pekingben ugyanezek egynegyede, Senzenben pedig egyharmada üresen

áll. Az üres ingatlanok száma Kínában meghaladta a nemzetközi

veszélyességi standardok szintjét. A New York Times felteszi a

kérdést, hogy Kína ingatlanpiaci lufija kidurrant-e.

Xie

Guozhong azt mondja az elmúlt évek rossz gazdasági helyzete

Kínában az ingatlanpiacnak köszönhető. Az ingatlanfejlesztő

vállalkozások valószínűleg egymás után húzzák majd le a

redőnyt az elkövetkező hónapok során. A vállalkozások állami

megmentése rossz hatással lenne a gazdaságra, ismét bebizonyítva,

hogy a kínai pénzteremtő modell pénzt lop a kormánytól és a

bankoktól. A jelenlegi gazdasági modell semmilyen menekülési

útvonalat nem biztosít Kína számára.

Készüljünk a szuverenitás feladására, mondja Páramo

Forrás: ZeroHedge

José Manuel González Páramo

Az

Európai Központi Bank igazgatósági tagjának José Manuel

González-Páramo-nak a beszédéből csupán az alábbi szemelvényt

érdemes jól az eszünkbe vésni, ezt azonban ne mulasszuk el

megtenni:

„Nem engedhetjük teljesen át a pénzügyi kormányzást a pénzpiacoknak. Az eurózóna a világ második legnagyobb monetáris régiója és nem támaszkodhat teljes mértékben a hitelminősítők véleményére és a piacok hangulatára. Megelőző és lineáris jellegű gazdasági kormányzásra van szükség és ez még inkább kiemeli mondanivalóm lényegét: az eurózóna legfontosabb feladata egy sokkal átfogóbb gazdasági kormányzás bevezetése.

Ez még szorosabb gazdasági és pénzügyi integrációt jelent az eurózóna számára és szükségessé teszi a szuverenitás átengedését a Gazdasági és Monetáris Unió szintjére, fiskális, szerkezeti és pénzügyi szabályozások kérdésében.”

Más

szóval ahhoz, hogy az embereket megvédjük a hitelminősítők

„hülyeségétől”, melyek hosszú évek torzításai és

hazugságai után végre elkezdtek valós képet festeni az egyes

országok helyzetéről, valamint a piacoktól, melyek teszik, amit

tesznek, mint tudjuk, megbüntetve azokat, akik rosszul fogadnak,

Európának fel kell készülnie, hogy szuverenitását átadja az

erősebbnek (jobban hangzik, mint az Anschluss). Pénz beszél, kutya

ugat, a szó pedig jelenleg Németországé. Tehát a sikertelen

monetáris kísérletnek köszönhetően Németországnak mégiscsak

sikerül régi terve, mégpedig egyetlen csepp vér kiontása nélkül.

Az euró halála? A befektetőknek nem kell a német államkötvény

Forrás: CNBC

A

befektetők a

legrosszabbtól tartanak az

euró ügyében, miután a német államkötvények aukcióján igen

csekély érdeklődés mutatkozott a régió legerősebb gazdaságának

papírjai iránt. Az egyik elemző odáig ment, hogy az európai

fizetőeszközt a „haláltusájukat járó” valuták közé

sorolta.

A

befektetők a

legrosszabbtól tartanak az

euró ügyében, miután a német államkötvények aukcióján igen

csekély érdeklődés mutatkozott a régió legerősebb gazdaságának

papírjai iránt. Az egyik elemző odáig ment, hogy az európai

fizetőeszközt a „haláltusájukat járó” valuták közé

sorolta.

Németország

az árverésre bocsátott 6 milliárd euró értékű, 10-éves

futamidejű papírok mindössze 60%-át tudta eladni, ami az elmúlt

16 év során, vagyis amióta Németországban eurót használnak

fizetőeszközként, a leggyengébb keresletnek számít az ország

adóssága iránt. A legstabilabb európai gazdaság által

értékesítésre bocsátott adósság ilyen mértékű elutasítása

új szintre emeli a válságot.

„A

„bund” elutasítása egyenlő az euró elutasításával, ami

pedig egyenlő az euró haláltusájával,” írja Mark Steele, a

BMO Capital Markets elemzője. „Korábban is volt már néhány

gyenge német árverés. Nem erről van szó. A lényeg, hogy milyen

gyengén teljesít az euró a gyenge árverést követően.”

Az

árverést követően az euró több mint 1%-kal esett a dollárhoz

képest, elérve az egyheti mélypontot, sőt akár az olasz és

görög válság közepén jegyzett októberi mélypont alá is

eshet. A bejelentés, hogy ezentúl mindkét országot technokraták

irányítják egy rövid időre javította az euró helyzetét.

Az

Európai Pénzügyi Stabilitási Eszköz (EFSF) nem biztosítja

ugyanazt a tűzerőt az Európai Központi Bank számára, mint

amilyennel a Fed rendelkezik és amit fel is használt az Egyesült

Államok hitelválsága során, amikor a monetáris mennyiségi

enyhítés keretében felvásárolva az amerikai kincstárjegyeket.

Németország, az inflációtól tartva, nem akarta a Fed példáját

követve felvásárolni más országok rossz adósságát.

„Angela

Merkel, kancellárasszony ellenezte, hogy az EKB-t az adósság

tőkésítésére használják,” mondta Dennis Gartman.

„Németország nem is szeretne ilyen fogalmakban gondolkozni, de

lehet, hogy nem lesz más választása.”

Mostanában

arról reppentek fel hírek, hogy az Európai Szerződés átdolgozott

verziója értelmében, Európában is lehetőség nyílik mennyiségi

enyhítésre, csak más néven és kerülő úton. Az egyik opció

szerint az EKB pénzt kölcsönözne az IMF-nek, amely ezért

cserébe felvásárolná az

éppen bajban lévő ország rossz adósságát, mielőtt az

megfertőzné a többi országot.

„A

rakétavetőkhöz már késő van,” mondta Mitchell Goldberg, a

ClientFirst Strategy elnöke. „Most már interkontinentális

ballisztikus rakétákra van szükség. A helyzet nagyon gyors

ütemben romlik.”

A

befektetők folyamatosan vásárolták a német papírokat, miközben

egyik válság sújtotta területről a másikra menekültek: először

Írországból, majd görög, olasz és Spanyolországból végül

Belgiumból. Szerdán azonban a 10-éves futamidejű Bund-ok értéke,

a sikertelen árverés után jelentősen esett, 2,05% fölé, sőt,

az azonos futamidejű amerikai kincstárjegyeknél is magasabbra

nyomva a hozamot, ami október eleje óta nem fordult elő.

„Az

euró jelenlegi formájának végnapjait látjuk,” mondta Brian

Stutland, a Stutland Volatility Csoport feje. „Nem látok esélyt

az euró feltámadására, hacsak a Fed be nem jelenti a QE3-at (3.

mennyiségi enyhítést), amellyel ezúttal euró adósságot

vásárolnának fel.”

Olaszország új Bilderberg vezetője

Forrás: The

New American

Monti ismerteti kormánya

tagjait

Olaszország

új miniszterelnöke, Mario Monti, aki kritikusai szerint

államcsínnyel vette át a hatalmat Olaszországban, a globális

elit prominens tagja, a szó legszorosabb értelmében. Nem egy,

hanem két befolyásos elit szervezetnek, a titokzatos Bildergerg

csoportnak és a David Rockefeller féle Trilaterális Tanácsnak is

tagja.

A

„Szuper Marionak” csúfolt Monti emellett a világ egyik

legbefolyásosabb pénzintézetének, a Goldman Sachs-nak

a nemzetközi

tanácsadója.

Amikor

az olasz kormány a gazdasági szakadék mélyére zuhant, miután az

ország állampapírjainak hozama tarthatatlan magasságokba

emelkedett, Silvio Berlusconi a lemondás mellett döntött. Giorgio

Napolitano, olasz elnök néhány napon belül felkérte Montit a

kormányalakításra.

November

16-án az új miniszterelnök, aki az ország „gazdasági

minisztere” is lesz egyben, nyilvánosságra hozta az egytől egyig

bankárokból, technokratákból és ügyvédekből álló leendő

kormány tagjainak névsorát. A tervezett reformok ismertetését

követően a szavazás nélkül kijelölt Monti-csapat hivatalba

lépéséről bizalmi szavazással döntöttek.

Egyes

olasz pártok támogatják, míg mások ellenzik az új vezetést.

Berlusconi pártjának hűséges tagjai egy bankárok és az Európai

Unió által megtervezett államcsínyről beszélnek.

„Berlusconi

elmozdítása egy igazi „olasz meló” volt,”

nyilatkozta Roberto

Maroni,

korábbi belügyminiszter.

Monti:

Egy igazi bennfentes

A

Bilderberg csoport hivatalos weboldalán a „szervezőbizottság”

tagjaként feltüntetett Monti kritikusai szerint a bankár tökéletes

a szerepre. A többek között Monti segítségével szerveződő

csoport a világ legbefolyásosabb egyéneit tömöríti magába:

média mágnásokat, királyi családok tagjait, katonai vezetőket,

vezető bankárokat, országfőket, fontos cégek vezetőit és sok

más kulcsfontosságú személyt.

Monti

emellett a Trilaterális

Bizottság európai ágának elnöke is.

A szintén titkosnak számító csoport sem szűkölködik befolyásos

elit tagokban. David Rockefeller, a hírhedt bankár eredetileg az

Észak-Amerika, Európa és Japán közötti szorosabb együttműködés

érdekében alapította 1973-ban. „Egyesek azt feltételezik, hogy

mi egy titkos összeesküvés része vagyunk, amely az Egyesült

Államok érdekei ellen dolgozik, „internacionalistának” nevezve

engem és családomat, akik egy szorosabban integrált globális

politikai és gazdasági szerkezet létrehozásáért szövetkeznek

másokkal. Hívhatjuk egységes világnak,” írta Rockefeller

2002-ben készült önéletrajzában. „Ha ez a vád, bűnös vagyok

és ezt büszkén vállalom.”

Monti

több kisebb, a szorosabb integrációt és a globalizációt

népszerűsítő szerveződés tagja még. Régóta támogatja egy

európai gazdasági kormány felállítását és nagyobb beleszólást

adna Brüsszelnek a társadalmat szabályozó törvények

megalkotásába.

A

mentőterv

„Őszinte

meggyőződésem, hogy országom képes megbirkózni ezzel a nehéz

helyzettel,” nyilatkozta a napokban Monti. Egy biztos, segítségben

nem lesz hiánya.

Az

Európai Központi Bank, bár csendesen, de kijelentette, hogy

mindent megtesz a tékozló olasz kormány megmentéséért. A

Bloomberg híre szerint az EKB elkezdte azolasz

kötvények nagymennyiségű felvásárlását a

héten.

„Nincsenek

igazi vásárlók,” nyilatkozta Mohit Kumar, a Deutsche Bank

európai kamatstratégiai vezetője a hírcsatornának. Az elemzők

szerint az EKB lépés célja az új olasz kormány és kormányfő

iránti bizalom megalapozása.

Monti

első feladata kemény új adók bevezetése lesz, amivel reményei

szerint elnyerheti az EU uralkodóinak elismerését. Az új adókat

komoly megszorítások követik majd. Monti kijelentette, hogy a

növekedés serkentése lesz elsőszámú célja, ami figyelembe véve

a tervezett adóemeléseket nem lesz könnyű feladat.

„Remélem,

hogy jó kormányzással hozzájárulhatunk a politikai erők

megnyugvásához és erősebb kohéziójához,” mondta Monti az

Unió vezetői előtt.

Az

olasz kormány több ezermilliárd eurós adósságban úszik, ami

messze meghaladja az ország GDP-jének 100%-át, a piac pedig úgy

tűnik nem hajlandó több pénzt kölcsönözni az országnak az EU

noszogatása, garanciái és tetemes hozamok nélkül.

Az

EU és az eurózóna támogatói mindent megtesznek, hogy elkerüljék

kormányközi hatalmuk és valutájuk összeomlását. Olaszország,

az eurózóna harmadik legnagyobb gazdasága azonban a legtöbb

szakértő szerint túl nagy falat a kimentésre, még a kialakuló

diktatórikus mechanizmus számára is, melynek elsődleges feladata

jelenleg a csődbe ment kormányok és bankok megmentése az

adófizetők pénzéből.

A

2013-ban esedékes következő hivatalos választásokig Monti-nak

van néhány éve, hogy valóra váltsa reformterveit, bár

Olaszországban sokan a választások azonnali kiírását akarják.

Nem

választott vezető. Pénzügyi diktatúra. Nem felel senkinek a

tetteiért. Már két világháborút a nyakunkba varrtak. Nem kell

nekünk a birodalmi státusz, maradjunk csak meg nemzetállamként,

és az Európai térség is legyen nemzetállamok szövetsége. Nem

kell a zsidó világbirodalom, nem kell a kamatrabszolgaság ,

egyáltalán nem kellenek nekünk a zsidó rablók. Nem akarunk

Merkel negyedik birodalma lenni, már az apja sem tudta összehozni a

harmadik birodalmat, Ő önként mondjon le a zsidó világbirodalom

megteremtéséről. Nem kellenek Hitlerek, nem kellenek az

uzsorakamatos cionista zsidó bankárok. Nem kell nekünk a

globalizáció. Nemzet államokat akarunk. A libatolvaj Bankárokat

megtestesítő bajnaik gyurcsányok , és a vagyonukat össze rabló

különböző szerveződések a nemzeti vagyonunkat adják vissza ,

hogy ne éhezhessenek a XXI. században Magyarországon a gyerekek.

Munkát és megélhetést minden családnak , a kibaszot rabló

zsidókat meg vezessék ki az országból . Ez itt nem az ígéret

földje nekik. Ez itt a temetőjük lesz , csak még élesedjen

kicsit a helyzet. Az ÁVH unokák nem akarnak menni , de eljön az

idő mikor már nem is tudnak menni. Bedaráljuk őket mint a

nagyapjuk tette a magyarsággal 56 előtt, Te büdös ÁVH zsidó

menj míg nem leszel haleledel, rabold ki Galíciát ha hagyják itt

kitelt a bérletetek, húzzatok a más világba, had legyen nemzet e

nép. Az agykontrol alatt tartott politikusaink is belátják zsidók

nélküli társadalmat kell építenünk, hogy Magyarország

megmaradhasson. Ki a zsidókkal e hazából , de a nemzeti

vagyonunkat rázzák ki a zsebükből előtte.

Miért nő az aranyeladások volumene és mi várható ezután

Forrás: The

Daily Bell

„Miközben

a Dow Jones igencsak küszködött az elmúlt néhány hét során,

az arany komoly meglepetést okozott a piaci tendenciák szakértői

számára azzal, hogy a EU adósságválság közepette árfolyamának

mozgása szorosan követte az értékpapírok árfolyamát. A

decemberi amerikai arany határidős ügyletek árfolyama 3.80

dolláros esés után 1716 dolláron áll unciánként.”

A

jelenség egy érdekes kérdést vet fel, amit megpróbálunk

körüljárni ebben a cikkben. Két héttel ezelőtt a Dow Jones

ipari átlag árnyalatnyit emelkedett az arany árfolyamával

egyetemben. A múlt hét előtti héten a Dow 300 pontot esett és az

aranyeladások ezzel együtt emelkedtek. Ebből sokan arra a

következtetésre jutottak, hogy az arany árfolyama követi a

részvényárfolyamok mozgását.

A

szakértők egyre hangoztatják, hogy a befektetők megpróbálnak

biztonságos papírokba menekülni, amikor baj van a tőzsdén. Az

emberek az értékpapíroktól és az aranytól egyaránt

megszabadulnak, amerikai kincstárjegyre cserélve az elvileg

kockázatosabb befektetési formákat. [Hozzátennénk, hogy

komolyabb eséseknél sok befektető azért adja el aranybefektetése

egy részét, mert valamiből muszáj pótolnia veszteségeit és

erre az arany a legkézenfekvőbb és legbiztosabb megoldás.]

Ez

egy olyan üzenet, amit az elit megpróbál az emberekbe sulykolni:

„Az arany éppen olyan befektetési eszköz, mint az IBM, Exxon

vagy OTP részvények.” Néhány fontos szempontot azonban

kihagynak a képletből.

Kezdjük

az elején. Az uralkodó hatalom gyűlöli az aranyat. A pénz

hatalma a központi bankok pénznyomtatási jogából ered. Ha az

emberek képesek a szó szoros értelmében a föld alól pénzt

teremteni elő, akkor még mindig rendelkeznek némi hatalommal saját

boldogulásuk irányítása felett, a hatalmi elittől függetlenül.

Ezt

az olyan emberek, akiknek elsődleges célja a világ feletti uralom

megvalósítása nehezen tolerálják. Ha az emberek képesek

másoktól függetlenül vagyonra szert tenni, akkor az elit nem

rendelkezik teljes hatalommal. A teljes hatalom megszerzése pedig

tervük egyik legfontosabb állomása.

Ebből

következőleg az elit mindent megtesz az arany árfolyamának

manipulálása és gyengítése érdekében. Ezért láthatjuk, hogy

a fiat pénz tartós emelkedésének periódusai vagy ahogyan

manapság már magyarul is hívják a „bika piac” sokkal tovább

tart, mint az arany tartós emelkedése. Az elit mindent megtesz

annak érdekében, hogy a pénzpiacok tartós emelkedése minél

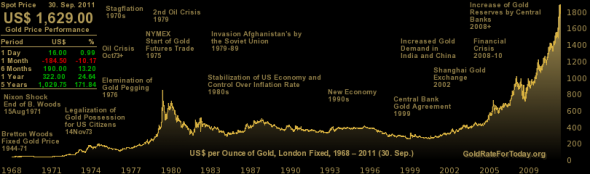

tovább tartson. Az utolsó nemesfém bika piac a 70-es években volt

és körülbelül 10 évig tartott. Utána egy 20 éves fiat pénz

bika piac következett. Az arány kettő az egyhez.

A

mostani nemesfém bika piac 2000 körül kezdődött. Az arany

árfolyama 2000 óta folyamatosan emelkedik. Természetesen a tőzsde

is emelkedő tendenciát mutat és ez némiképp elhomályosította

az arany tündöklését. Ennek eredményeként a fővonalas média

igazolva látja magát, amikor üzleti periódusok vagy tendenciák

azonosítása helyett kijelenti, hogy az arany árfolyamának

emelkedése csak egy újabb lufi.

Ez

a megállapítás igen távol áll a valóságtól. A 2000-et követő

néhány év során hihetetlen mértékű monetáris élénkítéseket

hajtottak végre és az ilyen jellegű támadásoknak még most sincs

vége. Ez történik, amikor az értékpiacok elszállnak. Első

lépésként a központi bankok elkezdenek pénzt nyomatatni az

értéktőzsde inflálódása érdekében, egészen addig, amíg a

fellendülés zuhanásba nem megy át.

Ezt

persze nem lehet a végtelenségig folytatni. Előbb-utóbb a piaci

torzulások túl károssá válnak. Mindennek van határa és mára

sikerült elérni ezt a határt. Az ezredforduló környékén a piac

óriási mértékben zsugorodott és az ösztönzések csak rontottak

a helyzeten. A folyamat megfordult és az arany árfolyama (az

ezüsttel együtt) emelkedésnek indult.

Mivel

a folyamat megfordult (tehát elindult a nemesfémek bika piaca)

tudni lehetett, hogy az ösztönzések nem járhatnak sikerrel, és

így is lett. Ezeket a sikertelen próbálkozásokat hívjuk ma

„hitelválságnak” és „ingatlanpiaci válságnak”. A

folyamat az Egyesült Államokból indult, de rövid idő alatt az

egész világra átterjedt.

Sokan

sokféle okot hoznak fel az ingatlanpiaci válság kialakulására,

de amikor az ember kellő távolságból és megfelelő rálátással

szemléli a helyzetet, a valóság egyértelművé válik. Az

osztrákoknak igazuk van. A modernkorban a gazdaságot a központi

bankok által irányított infláció határozza meg. A fellendülést

zsugorodás vagy más szóval zuhanás követi és ennek nem volt

köze a szabályozások elégtelenségéhez. Ez egy tisztán banki

jelenség.

Sokszor

beszéltünk már arról, hogy véleményünk szerint a mostani

egyben a végső zuhanás is. A dolláralapú tartalékrendszer

halott. Akkor halt meg, amikor a Fed 16 000 milliárd dollárt

nyomtatott a csőd szélén álló bankok és pénzintézetek

kimentésére a 2008-as válság idején.

A

hatalmon lévő erők ezt természetesen nem szeretnék beismerni. A

mai internetkorszakban még ádázabbul harcolnak a manipuláció

nyomainak eltüntetéséért. Miközben azon munkálkodnak, hogy a

jelenlegi pénzrendszert egy új világvalutára cseréljék, a

meglévő rendszert is életben akarják tartani.

Ennek

érdekében megpróbálnak zavart kelteni a folyamatok azonosítása

terén. Nem akarnak az arany fellendülési periódusáról vagy bika

piacáról beszélni, mert akkor kénytelenek lennének kimondani,

hogy igenis a fellendülés és a zsugorodás időszakai felváltva

követik egymást, amit szintén nem akarnak, mert akkor viszont azt

kellene beismerniük, hogy ezeket a destruktív periódusokat a

központi bankok idézik elő.

Céljuk

elérése érdekében inkább mindenféle történeteket találnak

ki. A legújabb ilyen történet, hogy az arany is csupán egy a sok

befektetési forma közül, és a többi értékpapírhoz hasonlóan

követi a tőzsde mozgását, az elmúlt néhány hét tőzsdei

eseményeit hozva fel bizonyítékként.

Természetesen

van némi igazság a dologban. Az intézmények is elkezdtek aranyat

vásárolni és aranybefektetéseiket a többi értékpapírhoz

hasonlóan adják és veszik. Azt kijelenteni azonban, hogy a

befektetők megpróbálnak megszabadulni aranybefektetéseiktől (és

helyettük amerikai kincstárjegyeket venni), amikor esik a tőzsde,

nevetséges feltételezés.

Az

arany a 70-es években is követte a Dow Jones mozgását. Azokban az

években is együtt emelkedtek és estek, legalábbis nagyjából.

Valószínűleg azért, mert a nagy intézmények azokban az években

is vásároltak aranyat.

1979-ben

és 80-ban azonban valami más is történt. Az arany árfolyama az

egekbe szökött. Bárki ellenőrizheti. Rövid idő alatt 400

dollárról egészen 800 dollárig emelkedett, majd ismét visszatért

ugyanarra a szintre. Előfordulhat, hogy ugyanez történik majd

ennek az emelkedési időszaknak a végén is, de még nem tartunk

ott.

Egyesek

azt mondják, hogy a 80-as évek tendenciái az óriási mértékű

infláció miatt anomáliának számítanak, azonkívül azokban az

években próbálták a Hunt testvérek sarokba szorítani a világ

ezüstpiacát és ez okozta az arany szárnyalását. Ez

természetesen nem igaz. A központi banki periódusok miatt a

mostani arany bika piac is hasonlóképpen kell, hogy végződjön,

amennyiben semmi nem jön közbe. Ez szinte elkerülhetetlen.

Miért?

Mert a hatalmi elit a végsőkig kitart a pénznyomtatás és

inflációgerjesztés mellett a bukásra ítélt fiat pénzrendszer

életben tartása érdekében. Elképzelhető, hogy mesterségesen

előidézik az aranypiac zuhanását, ahogyan tették ezt 1980-ban

is.

„De

hiszen az akkori hirtelen emelkedés és zuhanás a piaci manipuláció

következménye volt!” – mondják egyesek. Igen, a piacot valóban

manipulálták, de ha nincsenek a Hunt testvérek lett volna valami

vagy valaki más. Az ilyen hirtelen irányváltás általában a

manipuláció jele.

A

lényeg, egy befektető szempontjából, hogy a 70-es években be

lehetett csapni az embereket a tőzsdei mozgások magyarázatát

illetően. Valószínűleg legtöbben egyetértettek a párhuzammal

és elhitték, hogy az arany is csak olyan befektetés, mint a többi.

Aki

ezt gondolta tévedett. A mai tőzsdei világban a bika piacok mindig

éles emelkedéssel zárulnak a központi bankrendszernek

köszönhetően, amely mindent megtesz, hogy a közönséges náthát

tüdőgyulladássá alakítsa.

Ez

egy jó hasonlat a jelenlegi piacokra. A piac most enyhén lázas, de

mire az elit mindennel végez, a lázból gyógyíthatatlan, mindent

felemésztő betegség lesz. Csak találgatni lehet, milyen

magasságokba emelkedhet még az arany ára.

Természetesen

ilyen magas árak mellett az emberek papíron vásárolnak aranyat.

Innen erednek a veszteségek. Kérdezzük csak meg Gerald Celente-t,

aki hatjegyű arany futures befektetését veszítette el az MF

Global csődje miatt a napokban (melynek története külön cikket

igényelne).

Ez

a példa egy újabb tényezőt hoz előtérbe. A központi bankok

által generált piaci periódusok hatására a pénzügyi

visszaélések száma is emelkedett. Ez elkerülhetetlen. Az egyes

visszaélések leleplezését az elit arra használja, hogy még több

törvényt és szabályozást vezessen be, tovább összpontosítva a

hatalmat a kormány kezében, amivel saját központi banki

csalásuknak biztosítanak támogatást.

Ne

higgyünk tehát a tőzsdeindexet követő aranyárfolyam meséjének.

Emlékezzünk inkább a 70-es évekre. Akik akkor arannyal

rendelkeztek és akkor léptek ki, amikor a tőzsdeindexet elhagyva

az arany árfolyama az egekbe szökött vagyonokat kerestek.

Egyszerűnek

hangzik a történet: „Tartsuk aranybefektetésünket, amíg az

árfolyam el nem éri az 5000 dollárt és akkor adjunk el.” Igaz?

Sajnos nem ilyen egyszerű a helyzet. Az Internet forradalomnak

köszönhetően sok értelmes ember nagyon is tisztában van a fent

leírtakkal, és ezt a központi bankokat irányító elit is tudja.

Ennek ismeretében nehéz elképzelni, hogy az elit hagyná, hogy az

arany elérje az 5000 dolláros (vagy ki tudja milyen magas)

árfolyamot.

Valami

közbe fog szólni. Egy háború talán. Esetleg egy előre

megtervezett promóciós kampány a Wall Street és a

tőzsdespekulánsok ellen vagy egy súlyos, egyre terjedő gazdasági

válság, melynek hatására elkobozzák a magánkézben levő

befektetési aranyat és egy új világvalutát hoznak létre. Talán

mindhárom egyszerre.

Akik

vettek aranyat és/vagy ezüstöt bizonyára elnyerik jutalmukat

(bizonyos mértékig) mielőtt mindez megtörténne (amennyiben a

fenti elmélet megállja a helyét), de fontos az óvatosság.

Valószínűleg éppen periódusváltás előtt állunk, így aki

figyelmen kívül hagyja ezt az eshetőséget, a modern történelmet

és annak tanulságait hagyja figyelmen kívül. Utoljára a 30-as

években szállt el ilyen mértékben a piac és jól tudjuk mi lett

az eredménye.

A

New Yorki Fed illegálisan pénzt nyomtatott, Roosevelt pedig úgy

próbálta eltusolni, hogy pár napra bezáratta a bankokat. Akkor az

elit minden fortélyát bevetette, hogy másra hárítsa a

felelősséget. A Wall Street-re mutogattak, ezreket tartóztattak

le, több száz vagy ezer vállalatot tettek tönkre, drákói

törvényeket hoztak (melyek tovább nyújtották a válságot és

intézményesítették a Fed-et) elkobozták az emberek tulajdonában

lévő aranyat és végül, amikor már semmi sem működött

elindítottak egy világháborút.

Nyilván

egyesek ezt összeesküvés elméletnek nevezik majd. Szerintem

egyértelmű, hogy történelmünket a háttérből irányítják,

így a valóságelmélet találóbb kifejezés lehet.

Akárhogyan

nevezzük, a lényeg, hogy hamarosan ismét szemtanúi lehetünk

ennek a kipróbált receptnek…

Banki hatalomátvétel Európában

Forrás: Infowars.com

Az összeomlást előidéző pénzügyi terroristák most az EU adósságválság megmentőiként díszelegnek

Ahogyan

arra jó ideje figyelmeztettünk, ugyanazok a pénzügyi terroristák,

akik a gazdasági összeomlást előidézték most a válságot

kihasználva a gazdaság megmentőiként tetszelegnek, miközben egy

igazi banki puccsot felügyelnek a Goldman Sachs beépített

emberivel az élen, akik mostantól Olaszországot és az Európai

Központi Bankot is irányítják.

A

puccs célja egy európai szuperhatalom létrehozása az euró

adósságválságát kihasználva, hogy a mostanáig megmaradt kevés

szuverén hatalom is Brüsszel teljes fennhatósága alá kerüljön.

A globalisták elindították a folyamatot, saját kezűleg jelölve

ki a választás nélkül kinevezett személyeket a görög és olasz

miniszterelnöki posztra.

Silvio

Berlusconi Európa Gaddafi-ja volt. Utálatos természete ellenére

Berlusconi igazi akadályt jelentett a bankpuccs számára, így

rövid úton megszabadultak tőle, de nem a nép akaratából, hanem

a piacot irányító bennfentesek manőverezésének segítségével.

„Hétfőn

úgy tűnik a befektetők kollektív döntést hoztak arra

vonatkozóan, hogy nem szeretnék Berlusconit a harmadik legnagyobb

európai hatalom élén látni, ami kritikus magasságba repítette

Olaszország hitelkamatait. A hét végére, nemcsak Berlusconinak

fellegzett be, hanem a demokratikus választás lehetőségének is.

A piacok döntöttek, mégpedig úgy döntöttek, hogy nincs szükség

választókra. „Az országnak reformokra nem választásokra van

szüksége,” mondta Herman van Rompuy, az Európai Bizottság

elnöke pénteki római látogatása során,” írja Stephen

Faris a Times-ban.

A

Berlusconit leváltó volt EU biztos Mario Monti a tökéletes

globalista beépített ember mintaképe. A Goldman Sachs tanácsadója,

a David Rockefeller féle Trilaterális Bizottság európai ágának

elnöke és a Bilderberg csoport prominens tagja. Az elit biztosan

számíthat rá a puccs következő lépése során, melynek lényege

a hatalom további összpontosítása lesz azokban a kezekben, melyek

a válságot előidézték.

„Ezek

ugyanazok a bűnözők, akik a pénzügyi katasztrófát előidézték.

Ez olyan mintha egy rakás piromániást kérnénk fel a tűz

eloltására,” írjaAlessandro

Sallusti,

a Berlusconi család tulajdonában lévő milánói Il Gornale lap

szerkesztője.

Ehhez

hasonlóan, napokkal azután, hogy George Papandreou, görög

miniszterelnök kihirdette a népszavazást, kiadták útját, hogy

helyét átvehesse az Európai Központi Bank volt alelnöke, a

Harvard Egyetem professzora és a bostoni Fed korábbi vezető

közgazdásza, Lucas Papademos.

Papademos

és Monti pontosan azért kerültek választás nélkül pozícióikba,

hogy főnökeiken kívül senkinek ne tartozzanak közvetlen

számadással, ami újabb bizonyítéka az Európai Unió

demokráciaellenes és diktatórikus alapjainak.

Említettük

már az eurózóna összeomlására figyelmeztető retorika

erősödését, ami nem egyéb, mint a hatalom további

összpontosítását célzó újabb húzás.

És

igen. Ma már az Európai Központi Bankot az eurózóna és azon

belül Olaszország, Franciaország és Spanyolország megmentőjeként

üdvözlik.

Na

és ki lett megmentőnk,

az Európai Központi Bank legújabb elnöke? Nem más, mintMario

Draghi,

a Goldman Sachs korábbi alelnöke. Látjuk már a trendet?

A

mentőcsomaghoz kötött feltételek természetesen pont azt a célt

fogják elérni, amit az eurokraták elterveztek: egy szorosabb

politikai uniót, ahogyan Angela

Merkel,

német kancellárasszony éppen tegnap nyilatkozta. Ez pedig nem

egyéb, mint egy európai szuperhatalom, ami a maradék

szuverenitásuktól is megfosztja Európa nemzeteit.

Az

egész EU adósságválság nem egyéb, mint a már fent is említett

banki államcsíny, melynek célja a hatalmat azoknak a kezébe

juttatni, akik a válságot 2008-ban a hitelek hirtelen megvonásával

elindították.

A

lufit kidurrantó csalók most a világ megmentőinek szerepét

játsszák, akik elhozzák a szabadítást, ha Európa nemzetei

hajlandók átadni a hatalmat a választás nélkül kijelölt

brüsszeli diktátoroknak.

Az eurózóna hamvaiból emelkedhet fel az új európai birodalom

Forrás: The

American Dream

Az

eurózóna válsága és várható összeomlása az európai (és a

világ) hírcsatornáinak vezető híre a napokban. Sok ember tévesen

azt feltételezi, hogy ez az euró végét és a tagállamok korábbi,

de legalábbis egy saját valutához való visszatérést jelenti.

Sajnos ennek nagyon kicsi a valószínűsége. Sokkal inkább az

elittől megszokott „káoszból rend” elv újabb példáját

láthatjuk. Az elitnek esze ágában sincs feladni az Európa

egyesítésére és központosítására irányuló törekvéseit,

sőt, a jelenlegi káosz kitűnő alkalom, hogy a jelenlegi eurózóna

hamvaiból egy új „Európai Egyesült Államok” hatalmat

hozzanak létre. Az elmúlt hónapok során Európán egyre inkább

eluralkodott a pánik és a félelem. Az euró ólomként süllyed,

súlyos pénzügyi gondokat hozva a kontinensre és az egész

világgazdaságra. Az elit számára egy ilyen kiterjedt válság

tökéletes alkalmat kínál egy új rendszer bevezetésére.

Megoldásként pedig nem a régi rendszerhez való visszatérést,

hanem az eddiginél is sokkal szorosabb integrációt és

központosított hatalmat fognak felajánlani.

Az

eurózóna válsága és várható összeomlása az európai (és a

világ) hírcsatornáinak vezető híre a napokban. Sok ember tévesen

azt feltételezi, hogy ez az euró végét és a tagállamok korábbi,

de legalábbis egy saját valutához való visszatérést jelenti.

Sajnos ennek nagyon kicsi a valószínűsége. Sokkal inkább az

elittől megszokott „káoszból rend” elv újabb példáját

láthatjuk. Az elitnek esze ágában sincs feladni az Európa

egyesítésére és központosítására irányuló törekvéseit,

sőt, a jelenlegi káosz kitűnő alkalom, hogy a jelenlegi eurózóna

hamvaiból egy új „Európai Egyesült Államok” hatalmat

hozzanak létre. Az elmúlt hónapok során Európán egyre inkább

eluralkodott a pánik és a félelem. Az euró ólomként süllyed,

súlyos pénzügyi gondokat hozva a kontinensre és az egész

világgazdaságra. Az elit számára egy ilyen kiterjedt válság

tökéletes alkalmat kínál egy új rendszer bevezetésére.

Megoldásként pedig nem a régi rendszerhez való visszatérést,

hanem az eddiginél is sokkal szorosabb integrációt és

központosított hatalmat fognak felajánlani.

Az

„Európai Egyesült Államok” csak egy kitalált név, de igen

jól szemlélteti a körvonalazódó új birodalom lényegét.

Az

elit azzal is tisztában van, hogy Európa országai és lakosai csak

végső kétségbeesésükben fogadnának el egy ilyen megoldást. A

színpad készen áll a mindent elsöprő válság elindítására. A

fővonalas média mindent megtesz, hogy előkészítse a hangulatot

és tudtára adja az embereknek, hogy a válság elkerülhetetlen,

megoldás pedig nincs a láthatáron. A megoldás nem látható, mert

ha előre elárulnák, milyen megoldásban gondolkoznak, tervük

könnyen kudarcba fulladhatna.

„Az eurózóna összeomlása egy pillanat alatt elsöpörné az európai gazdaság felét, a 30-as évek világgazdasági válságához hasonló nyomorba taszítva a kontinenst, figyelmeztetett az Európai Bizottság elnöke.”

[Értjük

az üzenetet? Eurózóna, azaz egyesült Európa nélkül a nyomor

vár ránk.]

„A válság kezelhetetlenné válása miatt a politikusok tegnap este már az eurózóna feloszlásának előkészületeiről beszéltek.

Miközben az államkincstár és a brit pénzügyi vezetők a válságnak Angliára kifejtett hatásait próbálták mérsékelni, David Cameron arra figyelmeztetett, hogy eljött a közös európai valuta „igazságának pillanata”.

Vince Cable, gazdasági miniszter ennél is messzebb ment és valóságos pénzügyi „Armegaddonról” beszélt, miközben a brüsszeli vezetőség a teljes káosz elszabadulására figyelmeztet.”

Sokaknak

nehéz elhinni, de az elit kifejezetten várja az eurózóna teljes

összeomlását.

Miért?

Egyszerű.

Az összeomlás végre lehetővé tenné számukra a mindig is

tervezett új rendszer bevezetését. Egy pénzügyi válság,

akármilyen nehézségeket hoz is, csak átmeneti állapot, az

általuk megálmodott „új Európa” viszont reményeik szerint

kiállja majd az idő próbáját.

Egyre

több hír jelenik meg a Nicolas Sarkozy és Angela Merkel által

titokban felvetett új, sokak által kétsebességesnek nevezett

eurózónáról, amelynek csak az erősebb gazdaságok lehetnének

tagjai.

„Franciaország terveket sző egy külön eurózóna felállítására, amely saját egyezménnyel, parlamenttel és központtal rendelkezne. Egy ilyen lépés jelentősen gyengítené az Európai Unió erejét.”

A

fenti cikk egy másik passzusa megpróbálja felkészíteni az

olvasót a végső megoldás elfogadására, ami „megerősítené

az eurózóna tagállamok közötti kapcsolatot”:

„A feltételezések szerint Franciaország és Németország célja a kezdeményezéssel az eurózóna tagállamok közötti egység megerősítése, új adókon és jogi intézkedéseken keresztül, hogy megakadályozzák a túlzott mértékű eladósodást és költekezést.”

Amit

ezek a cikkek nem mondanak ki, hogy hosszú távon Franciaországnak

és Németországnak esze ágában sincs bárkit is kihagyni a

szövetségből. Azt akarják elérni, hogy félelmet keltsenek a

„gyengébb” országban és azt éreztessék velük, hogy

kimaradnak a „buliból”, hogy nem lehetnek része az elit klubnak

és ezáltal rákényszerítsék őket a szorosabb európai

integráció és az általuk előterjesztett új szabályok

elfogadására.

Emlékezzünk

majd vissza ezekre a sorokra! A pénzügyileg gyenge lábakon álló

országok, Olaszország vagy Görögország például, előbb vagy

utóbb ugyanúgy része lesznek az új „gazdasági blokknak”.

Mielőtt

ez megtörténhet, a vezetők hagyni fogják, hogy az adósságválság

lefusson és megtegye a kívánt hatást. Az euró valószínűleg

soha nem látott mélységekbe süllyed és egy rövid időre káosz

uralkodik majd Európán.

Egy

nemrégiben megjelent cikk aCrackerjack

Finance oldalán

tökéletesen összegzi az eurózóna problémájának lényegét:

„Mára egyértelművé váltak az eurózóna szerkezetének gyengeségei. Egy 17 szuverén tagállamból álló csoport úgy döntött, hogy egységes valutát vezet be, a monetáris politika irányítását pedig átadja egy közös központi banknak. Ugyanakkor a 17 szuverén ország egymástól teljesen eltérő erényekkel, iparral, adósságszinttel, költségvetési hiánnyal, munkaügyi szabályokkal és adózási törvényekkel rendelkezik. Figyelembe véve a különbözőségeket, kész csoda, hogy az eurózóna képes volt jelenlegi formájában egy teljes évtizedig fennmaradni.”

A

nemzeti valutákhoz való visszatérés helyett azonban az elit egy

még szorosabban integrált birodalmat akar.

„Angela Merkel, német kancellárasszony elmondta, hogy a helyzet igen kellemetlenné vált és a politikai integrációs folyamat felgyorsítására szólította fel az eurózóna tagállamokat. ’Eljött az új Európa megszületésének ideje,’ mondta. ’A világ sebesen változik, tehát készen kell állnunk, hogy szembenézzünk a kihívásokkal. Ehhez több kell Európából, nem pedig kevesebb!’”

Jose

Manuel Barroso,

az Európai Bizottság elnöke még merészebben nyilatkozott:

„Az Európai Bizottság elnöke, Jose Manuel Barroso a legújabb olasz válság kibontakozásával felszólította az EU országokat, hogy „egyesüljenek, vagy fogadják el a megsemmisülést.” „A gazdasági és geopolitikai rend fundamentális változásainak vagyunk szemtanúi, ami arra a meggyőződésre juttatott, hogy vagy egyesült erővel haladunk előre vagy darabokra esünk. Átalakulás hiányában Európára a hanyatlás vár. Ez egy döntő pillanat. Vagy egyesítjük erőinket vagy elfogadjuk a megsemmisülést,” mondta Barroso.”

A

cél elérése és a folyamat elindítása érdekében az elit által

megálmodott egyesült Európa iránt elkötelezett politikusokat

ültetnek a kulcsfontosságú pozíciókba Európa szerte.

Olaszországban

Berlusconit Mario Monti, egy gazdasági szakember követi majd.

(Berlusconinak sok mindent elnézett az elit, de amint az eurót és

az eurózónát kezdte kritizálni sorsa megpecsételődött.)

Monti

a Yale egyetemen szerezte diplomáját, az Európai Bizottság tagja

és a Trilaterális Bizottság európai ágának elnöke, mellesleg a

Bilderberg csoport tagja.

Görögországban

George Papandreou helyére Lucas Papademos kerül.

Papademos

a Harvard Egyetemen végezte tanulmányait, korábban a görög

központi bank elnöke és az Európai Központi Bank alelnöke,

valamint a bostoni Fed vezető közgazdásza volt. Papademos szintén

tagja a Trilaterális Bizottságnak.

Nem

figyelemre méltó, hogy az elitista szervezetek tagjai egymás után

jelennek meg a legfontosabb pozíciókban?

Milyen

is lesz ez az új Európa? A Daily

Mail cikke a

„Negyedik Birodalom felemelkedéséhez hasonlítja Németország

európai térnyerését” és a következő igen megdöbbentő

megállapítást teszi a mélyebb gazdasági integrációt illetően:

„Ez a szuverenitás teljes elvesztését jelentené azokban az országokban, melyek egykor a Harmadik Birodalom vasökle alatt léteztek 70 évvel ezelőtt.

Ne legyenek kételyeink a pénzügyi uniót illetően. Az új pénzügyi rendszer közös gazdaságpolitikát, egységes adórendszert, egységes társadalombiztosítási rendszert, közös adósságot, egyesített gazdaságot és egyetlen, közös pénzügyminisztert jelent, és valamennyi német.

Nem

hangzik túl jól. Az elit azonban ezt akarja. Mint mindig, a cél

most is még több hatalmat szerezni.

Egyelőre

Európa lakossága nem akarja ezt az új európai „valamit”.

Ezért van szükség még több káoszra, bizonytalanságra és

félelemre.

Ezért

biztos, hogy összeomlás jön.

Az

elit reményei szerint a válság után létrejöhet mindenkori

álmuk: egy olyan új, szorosan integrált európai birodalom,

amilyet a világ az ókori Róma bukása óta nem látott.

A kínai kassza is kiürül

Forrás: The

Daily Bell

Az

Economist cikkéből: A cégeknek fogy a pénze, ami súlyos

következményekkel jár dolgozóik számára… Egyre több munkás

nem kapja meg bérét… Az infláció visszaszorítása érdekében

tett erőfeszítések fájdalmas mellékhatásokkal járnak. Kínában

az egyre szűkülő hitellehetőségek miatt a pénzszűkében levő

vállalatok felfüggesztették a bérek kifizetését a fizikai

munkát végző dolgozók számára. Ma már a korábban irigyelt

állami szektor is érzi a pénzhiányt. A sok ezer kilométeres

vasúthálózaton folyó munkák szinte teljesen leálltak, a

munkások pedig arra panaszkodnak, hogy nem kapták meg fizetésüket.

Az

Economist cikkéből: A cégeknek fogy a pénze, ami súlyos

következményekkel jár dolgozóik számára… Egyre több munkás

nem kapja meg bérét… Az infláció visszaszorítása érdekében

tett erőfeszítések fájdalmas mellékhatásokkal járnak. Kínában

az egyre szűkülő hitellehetőségek miatt a pénzszűkében levő

vállalatok felfüggesztették a bérek kifizetését a fizikai

munkát végző dolgozók számára. Ma már a korábban irigyelt

állami szektor is érzi a pénzhiányt. A sok ezer kilométeres

vasúthálózaton folyó munkák szinte teljesen leálltak, a

munkások pedig arra panaszkodnak, hogy nem kapták meg fizetésüket.

Milyen

üzenetet próbálnak a társadalom felé közvetíteni Kínáról?

„Ezek a kommunisták Kínában aztán tényleg tudják, hogyan kell

vezetni egy kapitalista gazdaságot! Európánál vagy Amerikánál

jobban csinálják, az biztos! A szocializmus valahogyan „kiokosítja”

az embereket.”

Mi

egy kicsit másképpen látjuk a helyzetet. Az Economist szerkesztői,

akik mellesleg még soha nem találkoztak olyan diktatúrával,

amiről ne tudtak volna egy-két jó szót szólni, úgy tűnik falba

ütköztek Kína esetében. A kapitalizmus reménysége (a kommunista

Kína) le van égve, a földet érés pedig nem lesz zökkenőmentes.

Miután

évekig dicshimnuszokat zengtek Kínáról és az élettel teli kínai

„szabadpiacról” az Economist szerkesztői szemben találták

magukat a rideg valósággal, melynek eredménye a kínai kommunisták

hiperaktív, a lehetetlenségig stimulált gazdaságának

lepadlózását taglaló fenti gúnyirat.

Ezt

természetesen nekünk nem kellene értenünk. Ez a társadalmi

üzenet az elitnek szól, végtére is a kínai kommunisták gyilkos

önkényuralmi gazdasága a nyugati anarchista és „szabad”

gazdasággal szemben sok mindent jól csinált. Néhány további

szemelvény a cikkből:

Kínában általában a nagyszámú és sokszor igen messziről bejáró ingázók az elsők, akik a pénzhiányt megérzik. Egy februári törvénymódosítás megtiltja a munkaadóknak a fizetések visszatartását, amennyiben a cégnek a szükséges pénz rendelkezésére áll. A törvény sajnos nem sokat javított a 150 millió vidéki ingázó helyzetén, akik a fizikai munka oroszlánrészét végzik az országban. A 2008-ban előirányzott 600 milliárd dolláros élénkítő csomagot nagyjából elköltötték. A központi kormány utasította az állami bankokat, hogy fogják vissza a hitelezést az infláció megfékezése érdekében, ami a július hónappal záródó 12-hónapos időszak alatt 6,5% volt, majd szeptemberre 6,1%-ra csökkent.

A Wenzhou városában az elmúlt hetek során kialakult hitelválság eredményeként több tucat üzletember, cégét magára hagyva elmenekült, több ezer dolgozót hagyva maga mögött kifizetetlenül. Az állami cégek sincsenek sokkal jobb helyzetben. A sínfektetés két rekordéve után a vasút is súlyos gondoknak néz elébe. A kormány meggondolta magát korábbi gyorsvasút-építési elképzeléseiket illetően, miután júliusban két halálos kimenetelű szerencsétlenség is történt.

A döntésben ugyanakkor jelentős szerepe volt a hitelforrások kiapadásának is. Az angol nyelven megjelenő China Daily lap szerint a vasútiparban dolgozó ingázók jelentős része hónapok óta nem kapott fizetést. Az elégedetlenség egyre nő a munkások körében. Az állami média által idézett egyik vasúti vezető elmondta, hogy a China Railway Engineering Corporation, az ország legnagyobb mérnöki cégének dolgozói július óta 2000 keresetet adtak be a hatóságoknak. Egy másik lap, az Economic Information Daily szerint a pekingi vezetést rendkívüli módon aggasztja a sok bérhátralék és a tiltakozások növekvő száma. A cikkből kiderül, hogy a vasúti projekteknek mindössze egyharmada halad a tervek szerint.

A

hatalmi elit nyilván szerette volna szembeállítani Kína

„életerős” és kvázi felülről irányított gazdaságát

(saját jelzőik) a nyugat kaotikus és irányíthatatlan (saját

jelzőik) gazdaságával, de úgy tűnik Kína a vártnál gyorsabb

ütemben esik darabokra. Az állami kézben levő kínai központi

bank nem kezeli túl jól a földet érést.

A

rothadó, üresen

tátongó kínai városok és

hitvány, dülöngélő felhőkarcolók, a tékozló és korrupt

központi bank, a menekülő vállalkozók és az egész országban

erősödő erőszakhullám (ami olyan súlyos, hogy hivatalosan már

nem is írnak róla) komoly jelzések a probléma súlyosságát

illetően.

A

kínai csoda halott. Annyira mondhatjuk valódinak, mint amennyire a

késői huszadik század fogyasztói őrülete az anglo-amerikai

„zsenialitás” termékének tudható be. Nem. A modern,

irányított történelem lényege nem más, mint az elit által

irányított pénzalapú élénkítés és központi banki bőkezűség.

Aki ezermilliárdok felett rendelkezik, az egész világ felett

rendelkezik. Ilyen egyszerű. Ez nemcsak az Egyesült Államokra, de

Kínára is igaz.

Mi

valóságos akkor Kínában? A fejlődés jelenlegi állapota? Netán

a pénzügyi hatalom? A kínai központi bank, a nyugati központi

bankokhoz hasonlóan, több tízmilliárd dollárt tud meglebegtetni,

hogy elhitesse a világgal a kínai csoda valódiságát. Igen, a

kínai nép egy ősi, bölcs és hatalmas kultúra örököse, de egy

országot nem lehet 30 év alatt felépíteni. Vagy igen?

Szerintünk

nem. Központi banki szuperpénz nélkül nem lehetséges. Tőlünk

azonban azt várják, hogy ennek ellenére elhiggyük a csodát,

ahogyan azt is el kell hinnünk, hogy a kínai központi bank

zseniális technokratái képesek lesznek „zökkenőmentesen

landolni” ezzel a hatalmas országgal, akármit is értenek

ezalatt. Hát hazudna nekünk az elit? Tényleg megtenné?

Amikor

eljön az összeomlás, márpedig jön, a háromlábú szék

mindhárom lába kitörik. Amerika, Európa ÉS Kína sem lesz képes

tovább hajtani a modern, központi bankrendszeren alapuló

gazdaságot. A világ a történelem eddigi legnagyobb válságába

süllyed. Hogyan tovább?

Az

elit vajon a függöny mögött várja, hogy bonyolult projektjük

következő jelenetét elkezdhessék? És mi lesz az? A világkormány?

Vajon Görögország Izland példáját követve a bankok helyett az országot menti meg?

Forrás: Washington’s

Blog

Izland

nem a bankokat mentette meg, hanem saját gazdaságát

Izland

nem a bankokat mentette meg, hanem saját gazdaságát

Izland

ajtót mutatott a bankoknak és gazdasága ma jobb állapotban van

szinte minden olyan ország gazdaságánál, akik hagyták, hogy a

bankok diktáljanak.

Barry

Ritholtz májusban

a következőket mondta:

„A bankok kimentése helyett, amit mellesleg Izland nem tudott volna kivitelezni, inkább biztosítékot nyújtott a betétekre (ahogyan azt az FDIC is teszi) és hagyták, hogy a kapitalizmus természetes folyamata tegye a dolgát.”

Most

sokkal jobb helyzetben vannak, mint az USA vagy Írország, akik nem

ezt az utat követték.

Más

nemzetekkel, például az Egyesült Államokkal és Írországgal

ellentétben, akik milliárdokat pumpáltak pénzintézeteikbe, hogy

felszínen tartsák azokat, Izland a legnagyobb hitelezőket

vagyongondnokság alá helyezte. Úgy döntött nem fogja megvédeni

az ország bankjainak hitelezőit, akiknek eszközei 209 milliárd

dollárra, az ország GDP-jének 11-szeresére dagadtak.

„Izland

helyesen cselekedett, azzal hogy biztosította kifizetési

rendszerének folyamatos működését, és hagyta, hogy a hitelezők,

nem pedig az adófizetők, állják a veszteséget,” mondta Joseph

Stiglitz, a Columbia Egyetem Nobel díjas közgazdásza. „Írország

ezzel szemben mindent rosszul csinált. Ők a legrosszabb modellt

követték.”

Írország

a bankok valamennyi kötelezettségére garanciát nyújtott, amikor

azok bajba jutottak és eddig 46 milliárd eurót pumpált a

pénzintézetekbe, a csőd szélére sodorva az országot. Ezek után

kénytelen volt elfogadni az Unió mentőcsomagját.

A

nagy bankrendszerrel rendelkező országok követhetnék Izland

példáját, mondja Adriaan van der Knaap, az UBS AG vezérigazgatója.

„Egy

ilyen döntés nem zavarná meg a pénzrendszert,” mondja van der

Knaap, aki korábban Izland bankhatározati bizottságának

tanácsadója volt.

Arni

Pall Arnason, Izland gazdasági minisztere azt mondja, hogy a döntés,

miszerint a hitelezők osztoztak az ország pénzügyi veszteségein,

megmentette az ország jövőjét.

„Amennyiben

garanciát adtunk volna a bankok kötelezettségeire, ugyan olyan

helyzetben lennénk, mint Írország,” mondja Arnason.

„Kezdetben

a bankok és egyéb európai pénzintézetek azt mondták nekünk,

hogy soha többet nem fognak hitelt nyújtani Izlandnak,” mondja

Einarsdottir. „Akkor 10 év volt, majd 5, most pedig azt mondják,

hogy ismét lehet szó hitelről.”

Az első olyan országként, amely a globális gazdasági válság teljes erejét megtapasztalta, Izland egyesek szerint tökéletes példája annak, hogyan lehet a társadalmi szerkezet elpusztítása nélkül legyőzni egy mély gazdasági válságot.

Görögország előtt ugyanez a döntés áll

Robert

Reich szerint Görögországnak

most azt kell eldöntenie, hogy hátat fordítson-e a bankoknak:

George

Papandreou, görög miniszterelnök a demokráciát választotta,

amikor bejelentette, hogy népszavazást tartanak az Unió és az IMF

által a mentőcsomag fejében rájuk rótt drákói megszorító

intézkedésekről.

(Pontosabban

fogalmazva azokról a csökkentésekről, amelyeket Görögországnak

a neki hitelező és a csődje esetén sokat vesztő, nagy európai

bankok megmentéséért kell végrehajtania, nem beszélve az európai

bankokkal szorosan összefonódott Wall Street-i bankokról, akik

szintén hatalmas összegeket veszítenének egy görög csőd

esetén.)

A

helyzet ismerős. Ez történt 2008 vége és 2009 eleje táján,

amikor a Wall Street hatalmas mennyiségű rossz hitelt folyósított

és felmerült kimentésének kérdése.

A

különbség, hogy az Egyesült Államokban nem tartottak

népszavazást. A Bush kormány közölte a kongresszussal, hogy ha

nem hagyják jóvá azonnal és feltétel nélkül a hatalmas

mentőcsomagot, „gazdasági Armageddonra” számíthatnak. (Hank

Paulson, akkori pénzügyminiszter, mentőcsomag hiányában a

szükségállapot elrendelését is kilátásba helyezte.)

Természetesen a kongresszus azonnal engedelmeskedett. Hank Paulson,

Ben Bernanke és Timothy Geithner (a New Yorki Fed vezetőjeként)

elkezdték lapátolni a pénzt a bankokba. Az Obama kormány (és

Geithner, most már, mint pénzügyminiszter) pedig még nagyobb

tételben folytatta.

Tehát

ahelyett, hogy hagyták volna, hogy a Wall Street viselje tetteinek

és hanyagságának következményeit, kimentették és inkább az

adófizetőkre hárították a terhek és következmények viselését.

A

helyzet valószínűleg másképp alakult volna, ha az amerikaiakat

is megkérdezik. A közvélemény-kutatások szerint az amerikaiak

nagytöbbsége ellenzi a mentőcsomagokat. A legkevesebb az lett

volna, hogy szigorú feltételekhez kössék a mentőcsomagok

folyósítását, így a bankok kénytelenek lettek volna lenyelni az

általuk nyújtott uzsorahitelek miatti veszteségeket, vagy segíteni

a lakástulajdonosok jelzáloghiteleinek csökkentésében.

Elvárhatták volna tőlük azt is, hogy javítsák a kisebb helyi

bankok tőkeállományát és szigorúbb rendelkezések elfogadását.

Az EU-n most már csak a korlátlan pénznyomtatás „segíthet”

Forrás: The

Daily Bell

Köszönjük

Németország… Az EU vezetők közül egyedül Angela Merkel

érkezett a szerdai csúcsra szilárd felhatalmazással. Figyelemre

méltó pillanat. Tudomásom szerint soha nem volt példa arra, hogy

egy nemzeti parlament előzetes szavazást követelt és tartott

volna egy EU megállapodást illetően. Egy ilyen elv bevezetésével

talán elkerülhettük volna a korábbi könyörtelen

egyezménymocsarat és az Európai Bizottság épületében létrejött

titkos megállapodások eredményeként megvalósult EU

hatalomerősödést. Köszönjük Németország. Köszönjük a német

alkotmánybíráknak, hogy vétójogot biztosítottak a Bundestag-nak

a nemzeti szuverenitás rovására történő EU túlkapások ellen.

– UK Telegraph, Ambrose Evans-Pritchard

Köszönjük

Németország… Az EU vezetők közül egyedül Angela Merkel

érkezett a szerdai csúcsra szilárd felhatalmazással. Figyelemre

méltó pillanat. Tudomásom szerint soha nem volt példa arra, hogy

egy nemzeti parlament előzetes szavazást követelt és tartott

volna egy EU megállapodást illetően. Egy ilyen elv bevezetésével

talán elkerülhettük volna a korábbi könyörtelen

egyezménymocsarat és az Európai Bizottság épületében létrejött

titkos megállapodások eredményeként megvalósult EU

hatalomerősödést. Köszönjük Németország. Köszönjük a német

alkotmánybíráknak, hogy vétójogot biztosítottak a Bundestag-nak

a nemzeti szuverenitás rovására történő EU túlkapások ellen.

– UK Telegraph, Ambrose Evans-Pritchard

A

társadalom felé közvetített domináns üzenet: Európa

végre megkapta a probléma kezeléséhez szükséges mentőcsomagot.

Miért nem voltak erre képesek korábban? A politikusok az utolsó

pillanatig húzzák az időt…

A

Daily Bell elemzése:

Természetesen

mára mindenki értesült az EU „csodálatos” mentőcsomagjáról.

A fent idézett cikkből azonban kiderül, miért nem fog működni.

Le a kalappal Ambrose előtt. A fővonalas médiától nem szoktuk

meg az ilyen egyenes megfogalmazást, még a Telegraph-tól sem.

Az

eurokrata zsenik által rendszeresen bejelentett „csodák” nem

egyebek, mint az elit domináns üzenetei a tömegek számára: A

válságokat a legokosabb emberek hivatottak megoldani… és a

kormány vezető beosztású tagjai azok, akik ezzel a kvalitással

rendelkeznek. Hiszen éppen ezért vannak ilyen pozícióban, hogy

megoldják a számunkra, egyszerű halandók számára túl összetett

problémákat.

A

valóság sajnos kissé eltér ettől. A bajokat, amikre sokszor nem

létezik megoldás, pont a kormányok okozzák. Elképzelhető, hogy

az euró válság is éppen ilyen. A monetáris merevség, az

irányíthatatlanná vált adósságok és a banki fizetésképtelenség

rosszindulatú keveréke úgy tűnik eleve bukásra ítélt és

irrelevánssá tett minden potenciális megoldást.

A

fenti cikk nem indul kedvezően. Igazából nem derül, ki miért is

kellene köszönetet mondanunk Németországnak, de most nem

Pritchard hálájának iróniáját akarjuk elemezni, hanem

következtetéseit.

„A szomorú igazság, hogy Merkel és az EU javaslatai ostobák, a pénzügyi manőverezés, szemfényvesztés és bűvészmutatványok legrosszabb példái. Ahogyan arra számos közgazdász rámutatott, a javaslatok a kockázatok koncentrációjához vezetnek. Németország 211 milliárd eurós hozzájárulása az alaphoz technikailag nem sérül, de a nagy, vagy esetleg teljes veszteség kockázata jelentősen nő. A hitelező államok a görög, portugál és olasz adóssággal szembeni védett pozícióból a legrosszabb helyzetbe kerülnek.

Színvallásra kényszeríthetik az illetékeseket, de az eredmény könnyen Franciaország és számos egyéb állam leminősítése lehet. A válság terjedését lelassítás helyett felgyorsítaná. Miért akarna Németország ilyen destruktív politikát követni? Mert nem meri átlépni a 211 milliárd eurós vörös vonalat, ami szimbolikus fontosságúvá vált a Bundestag-ban és mert ideológiai és társadalmi okok miatt elvetették az egyetlen megoldást, ami még megállíthatná az eurozóna válságát: az Európai Központi Bank teljes tüzérségi erejének bevetését.

Egyértelmű, hogy euro-földön szükség van egy igazi hitelezőre, akihez végső kétségbeesésükben fordulhatnak a bajbajutottak. Igen. Fennáll a kockázat, hogy az EKB kötvényvásárlásai a deficit krónikus pénzesítésévé fajulnak. Annak viszont még nagyobb a kockázata, hogy az EFSF, a javaslatok szerint, egy katasztrofális eseménysorozatot fog beindítani.”

Ez

a három bekezdés összefoglalja a probléma lényegét. Az EU

központi bankja nem tud elegendő mennyiségű pénzt nyomtatni a

növekvő adósságválság hatástalanítására. Az Egyesült

Államokban a Fed 16.000 milliárd dollár értékben nyújtott

rövidtávú kölcsönöket a beragadt piacoknak 2008 elején.

Legutóbb pedig úgy 75.000 milliárd dollárt garantált a Bank of

America rossz derivatíva kölcsöneiért. [Megint a derivatívák!]

Ezek

óriási számok! Nincs ember, aki fel tudná fogni mit jelent 75.000

milliárd dollár. Szerintem ez olyan, mint elképzelni a végtelent.

Ezért írunk olyan sokszor arról, hogy a dolláralapú

tartalékrendszer meghalt, a halál ideje pedig 2008 volt. Nem

lehetséges ilyen mennyiségű pénzt kibocsátani. Az összeg

felfoghatatlansága elárulja a turpisságot.

Ugyanakkor

bizonyos értelemben az ilyen agresszív intézkedések egyelőre

működni látszanak. A rendszer, a káosz és végromlás ellenére,

még tovább vánszorog. A központi bankok által kibocsátott, a

stabilitást célzó, felfoghatatlan mennyiségű pénzek egy ideig

még működnek.

Hosszú

távon szerintünk nem fognak, de a rövidtávú gyorsmegoldásokat

kereső politikusok és bankárok számára elfogadható válasznak

tűnik a lehetetlen összegekkel való dobálózás, amivel az

eredendő problémát, a túlságosan nagy tőkeáttétet próbálják

eltalálni.

Erre

próbál Evans-Pritchard rámutatni cikkében. Hasonlítsuk össze a

16.000 milliárd és 75.000 milliárd dollárt az EU által a

tagállamoktól nagy nehezen kisarcolt 400 milliárd euróval. Csepp

a tengerben.

Evans-Pritchard

rátapintott a probléma lényegére. Az Egyesült Államokban a Fed

annyi pénzt bocsát ki amennyit akar. Az EU központi bankja ezt nem

teheti meg. Így nem marad más, mint tovább vitázni a

mentőcsomagokra szánt fix összegekről, amikor végtelen

mennyiségű pénzre lenne szükség. Az „elég” soha nem lesz

elég.

Ez

történik, amikor egy (a kormány ígéretén alapuló) fiat-pénz

összeomlik. A központi bankok csak nyomtatnak, nyomtatnak

végeláthatatlanul, amíg a szóban forgó pénz teljesen

elértéktelenedik vagy beüt egy válság, ami legalább a bankok

némelyikét megmenti a fennálló gazdasági szerkezet keretein

belül. Az EU a második eshetőséget reméli, de jelenleg úgy

tűnik, néhány kártyája hiányzik ahhoz, hogy övé legyen a kör.

Ilyen korlátlan hatalmú tüzérségi erővel jelenleg csak a Fed

rendelkezik.

Természetesen

azt szeretnénk, ha ez a romlott rendszer teljesen összeomlana. Egy

ilyen esemény sokakat, legtöbbünket, szörnyen nehéz helyzetbe

hozna, de monetáris infláción és háborún keresztül menteni meg

a rendszert még szörnyűbb. Ha összeomlana a rendszer, a

szörnyűségnek legalább lenne értelme.

Evans

Pritchard elmagyarázza a probléma forrását. Korlátlan

pénznyomtatás nélkül semmilyen „mentőcsomag” nem lesz

elegendő. Az EU-t csak az Európai Központi Bank pénznyomtatása

mentheti meg. Az igazi kérdés tehát az EU-hívők és befektetők

(vagy nem befektetők) számára: Megkapja-e az EKB a korlátlan

pénznyomtatási hatalmat valamikor a közeljövőben? Ki mit gondol?

És ha nem, hogyan tovább…?

A derivatívákról közérthetően

A derivatíva piac közérthető magyarázata

Heidi

egy detroiti bár tulajdonosa. Egy napon rájön, hogy szinte minden

vendége munkanélküli alkoholista, és már nem igen engedhetik meg

maguknak, hogy bárjába járjanak. A probléma megoldására Heidi

új marketing tervvel áll elő, aminek lényege, hogy vendégeinek

nem kell azonnal fizetniük az elfogyasztott italokért, azaz hitelre

ihatnak. Az egyes vendégek fogyasztását egy könyvben vezeti.

Heidi

egy detroiti bár tulajdonosa. Egy napon rájön, hogy szinte minden

vendége munkanélküli alkoholista, és már nem igen engedhetik meg

maguknak, hogy bárjába járjanak. A probléma megoldására Heidi

új marketing tervvel áll elő, aminek lényege, hogy vendégeinek

nem kell azonnal fizetniük az elfogyasztott italokért, azaz hitelre

ihatnak. Az egyes vendégek fogyasztását egy könyvben vezeti.

Hamarosan

elterjed a hír, hogy Heidi bárjában hitelre lehet inni és ennek

eredményeként egyre többen kezdik látogatni a szórakozóhelyet.

Hamarosan Heidi bárja lesz Detroit leglátogatottabb szórakozóhelye.

Mivel

a vendégeknek nem kell azonnal fizetniük a fogyasztott italokért